Si llevas tiempo mirando gráficos habrás tenido esta sensación más de una vez: justo cuando parece que todo apunta

en una dirección, el mercado gira, barre stops y solo después se mueve “como debería”. Eso no es mala suerte. Es

simplemente cómo funciona el flujo de órdenes cuando hay manos grandes operando detrás. El trading

institucional no piensa en tu entrada, piensa en llenar posiciones de tamaño que para un trader retail son

impensables.

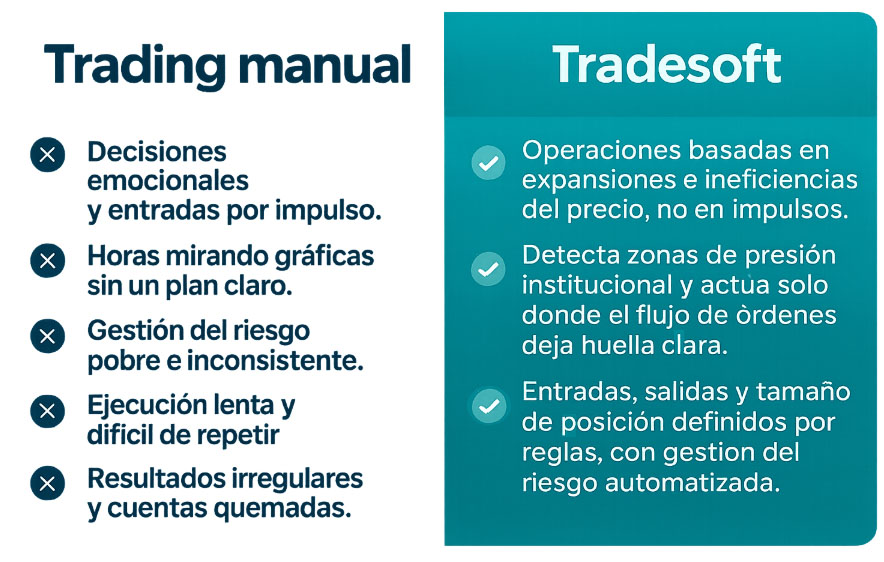

Esta guía quiere aterrizar esa idea en un lenguaje normal. Vamos a ver cómo se mueve el precio cuando hay

participantes institucionales, qué significa realmente “contexto, nivel y flujo” y cómo un sistema como

Tradesoft puede ayudarte tanto si estás empezando como si ya eres un trader experimentado que

quiere dejar de improvisar en cada sesión.

Qué es de verdad el trading institucional

Cuando hablamos de trading institucional no hablamos de un estilo bonito de operar, hablamos de cómo operan

bancos, fondos, desks de prop, grandes HFT y gestores que mueven cientos o miles de contratos en cada tramo del

mercado. Su prioridad no es acertar el máximo y el mínimo, es conseguir liquidez suficiente

para entrar y salir sin destrozar el precio.

Un fondo que quiere acumular una posición grande no puede simplemente comprar al mercado y ya está. Si lo hace,

dispara el precio, se delata, paga mucho peor y deja un rastro clarísimo. Por eso necesita trabajar con

zonas de liquidez, esperar a que el precio entre en niveles donde haya órdenes de la otra parte

que le permitan ejecutar tamaño sin llamar demasiado la atención.

Para el trader retail esto tiene una consecuencia directa. El precio se mueve muchas veces hacia las zonas donde

están tus stops, no porque el mercado te tenga manía, sino porque ahí se concentra la liquidez que alguien

grande necesita para ejecutar. Entender esto es el primer paso para pensar como institucional y dejar de pensar

como cazador de setups mágicos.

Idea clave. El precio no se mueve para confirmar tu análisis.

Se mueve buscando liquidez. Si sabes dónde suelen estar las órdenes de los demás, dejas de perseguir el movimiento

y empiezas a colocarte en los puntos donde otros se ven obligados a soltar sus posiciones.

Cómo se mueve el precio: subasta, liquidez y traders atrapados

El mercado funciona como una subasta continua. Hay momentos en los que el precio está relativamente en calma, en

una zona donde compradores y vendedores están más o menos de acuerdo. Son fases de balance.

Después hay tramos donde el precio se escapa de esa zona, atraviesa niveles rápido y deja huecos o

ineficiencias. Son fases de desequilibrio.

En los tramos en balance el precio va construyendo un perfil donde se ve claramente dónde se ha negociado más

volumen, lo que muchos conocen como POC y zona de valor. En los tramos de desequilibrio se

generan zonas donde casi no ha habido cruces, que suelen dejar traders atrapados cuando el precio vuelve. Ese

viaje de ida y vuelta entre balance y desequilibrio es la música de fondo del precio.

El segundo ingrediente es el flujo de órdenes. No es lo mismo que el precio llegue a un nivel en silencio que

llegar con agresividad, absorciones, rechazo instantáneo o transiciones suaves. Los traders institucionales leen

estas pistas para saber si un nivel está aceptando o rechazando el precio, si ese nivel está siendo utilizado

para acumular, distribuir o simplemente barrer stops.

Cuando entiendes esta dinámica, dejas de ver la subida y la bajada como movimientos caprichosos y empiezas a

verlos como el resultado de la lucha por llenar órdenes grandes. Y eso cambia por completo la forma en la que

colocas tus entradas, tus stops y tus objetivos.

El lenguaje de Tradesoft: contexto, nivel y flujo

Tradesoft nace precisamente de esa manera de leer el mercado. No intenta adivinar el futuro con un indicador

milagroso, intenta replicar el proceso mental que sigue un trader institucional cuando se sienta delante del

gráfico. Ese proceso se resume en tres palabras: contexto, nivel y flujo.

Contexto. Lo primero que hace Tradesoft es clasificar el mercado.

¿Está en balance o en desequilibrio? ¿Estamos dentro de una zona de valor previa o rompiendo una estructura

importante? Esa lectura condiciona el tipo de oportunidades que tiene sentido buscar. No es lo mismo entrar a

favor de una expansión que buscar reversiones después de un movimiento extremo.

Nivel. Una vez entendido el contexto, el sistema marca niveles

lógicos de interés institucional: zonas de LVN dentro de tramos impulsivos, POC y áreas donde el precio

ha pasado mucho tiempo, extremos de rangos claros e ineficiencias que probablemente esconden traders atrapados.

No son líneas mágicas, son sitios donde tiene sentido que vuelva a aparecer volumen.

Flujo de órdenes. El tercer filtro es cómo llega el precio a esos niveles

y cómo reacciona cuando los toca. Tradesoft analiza el order flow en tiempo real, leyendo

deltas, posibles absorciones y la forma en la que se ejecutan las agresiones. Si el flujo no acompaña, no hay

señal. Si el flujo confirma la idea de que hay gente atrapada y presión en la dirección de la reversión, el

sistema plantea entrada, stop lógico y objetivo institucional.

Lectura de estado del mercado

Tradesoft clasifica cada jornada entre balance y desequilibrio y marca los bloques de precio que importan.

De esta forma no atacas cualquier velita, atacas los tramos que de verdad pueden mover el día.

Niveles con lógica institucional

LVN, POC, zonas de valor y áreas de ineficiencia se convierten en referencias claras en pantalla, para que

sepas dónde tiene sentido buscar entradas y dónde simplemente observar.

Señales filtradas por order flow

No basta con que el precio toque un nivel. El sistema espera a que el flujo de órdenes confirme que hay

rechazo o absorción antes de proponer una posible operación.

Cómo ayuda Tradesoft si estás empezando

Si eres nuevo, lo normal es que te pierdas en un mar de indicadores, canales, patrones con nombres raros y

opiniones contradictorias. El problema no es que haya demasiada información, el problema es que casi nada está

organizado en un proceso claro que puedas repetir cada día.

Tradesoft te da precisamente eso: una estructura. En lugar de abrir NinjaTrader y no saber por dónde empezar, te

encuentras con una lectura clara de contexto, niveles marcados y un panel que te indica si el día está ofreciendo

oportunidades o si es mejor limitarse a observar. Para un trader que empieza, esto supone saltarse años de

ensayo y error intentando reinventar la rueda.

Además, el sistema te obliga a pensar en términos de riesgo por operación, stop diario y calidad de

setup. No es solo comprar aquí y vender allá, es entender qué tipo de trade estás tomando, cuánto

estás arriesgando y qué esperas exactamente que haga el precio. Esa manera de pensar es lo que diferencia a un

aficionado de alguien que puede durar muchos años en el mercado.

Cómo ayuda Tradesoft si ya eres un trader experimentado

Si ya llevas tiempo operando, seguramente no necesitas que nadie te explique lo que es un soporte, una

resistencia o un día tendencial. Tu problema no suele ser la falta de conocimiento, sino la falta de

consistencia en la ejecución. Cuando estás bien, respetas el plan. Cuando encadenas un par de

malas jugadas, vuelves a improvisar.

Tradesoft no viene a mandar sobre ti, viene a estandarizar la parte del proceso que más se resiente

cuando entran las emociones. El sistema te da la misma lectura de contexto hoy, mañana y dentro de

tres meses. Los niveles se marcan con la misma lógica. Los filtros de order flow exigen las mismas condiciones

antes de considerar que un setup es de tipo A, B o directamente descartable.

Esto es especialmente importante si trabajas con cuentas de prop firm o con capital de terceros. Ahí no basta con

ser bueno cuando estás centrado. Necesitas demostrar que tu manera de tomar decisiones es estable y repetible.

Tradesoft puede convertirse en ese marco de referencia que usas para justificar por qué has entrado, por qué has

salido y por qué has decidido no operar en determinados tramos.

Gestión del riesgo con mentalidad institucional

Una de las mayores diferencias entre el trader retail medio y un equipo institucional es cómo tratan el riesgo.

El retail suele pensar en cuánto puede ganar en una operación. El institucional piensa primero en cuánto puede

perder si las cosas salen mal. A partir de ahí decide cuánto tamaño puede permitirse.

Tradesoft incorpora esta mentalidad desde el diseño. El modelo nace con la idea de trabajar con

riesgo por operación muy contenido, utilizar promediaciones de forma inteligente cuando el

contexto lo permite y cortar el día cuando se alcanza un límite de pérdida razonable. La prioridad no es hacer

la operación del año, es que tu cuenta pueda seguir viva cuando llegue el siguiente buen tramo de mercado.

En la práctica, esto se traduce en que el sistema no solo te señala posibles entradas. También te marca dónde

tiene sentido colocar el stop, qué objetivo es coherente para ese tipo de estructura y cuándo tiene lógica dejar

de operar por hoy aunque veas una oportunidad tentadora en pantalla. Puede parecer conservador, pero a largo

plazo es exactamente lo que marca la diferencia.

Tus próximos pasos con Tradesoft

El mundo del trading institucional no es un club secreto al que solo entran los que trabajan en un banco. Es una

forma de entender cómo se mueve el precio y de ordenar tu operativa alrededor de esa lógica. Lo que hace

Tradesoft es acercar esa manera de trabajar a la realidad de un trader que opera desde casa, con

sus horarios, sus limitaciones y su propio contexto.

Tanto si estás dando tus primeros pasos como si ya tienes experiencia pero quieres ganar estructura, el punto de

partida es el mismo: ver cómo encaja Tradesoft en tu forma de operar, qué mercados trabajas, qué tamaño de cuenta

utilizas y qué tipo de riesgo estás dispuesto a asumir en cada jornada.

Solicita Tradesoft y alinea tu operativa con el flujo institucional

Si quieres recibir información detallada sobre cómo funciona el sistema, requisitos técnicos y formas de

integrarlo en tu operativa, dirígete al apartado “Solicitar Tradesoft” o utiliza el botón

inferior. Cuanto más claro expliques cómo operas ahora, mejor podremos orientarte sobre si Tradesoft encaja

contigo y cómo sacarle partido.

Ningún sistema puede eliminar el riesgo ni garantizar resultados. Lo que sí puede hacer es darte un proceso

claro y coherente para tomar decisiones. Eso es exactamente lo que Tradesoft pone en tu pantalla cada día de

mercado.